Warum redet eigentlich kaum jemand über Unternehmensteuern?

von Feridun Temory

Wer den Wahlkampf für die letzte Bundestagswahl verfolgt hat, dem könnte aufgefallen sein, dass innerhalb der zahlreichen Steuerdebatten seitens der Regierungsparteien, Fragen rund um die Unternehmensteuer (Körperschaftsteuer + Gewerbesteuer[1]) fast zur Gänze außen vor gelassen wurden. Lediglich die Besteuerung von multinationalen Konzernen, die auch in Deutschland tätig sind, war ein Thema, aber dazu später mehr. Schaut man auch in die Wahlprogramme von SPD, Grünen und FDP, findet sich sonst kaum etwas. Aber woran liegt das? Mit diesem Beitrag möchten wir etwas frischen Wind in die teils sehr eingefahrene Debatte bringen und uns mit den gängigen Mythen rund um die Besteuerung von Unternehmen auseinandersetzen. Für einen kurzen Überblick über die mediale Debatte zum Thema Unternehmensteuern empfiehlt sich ein Blick in diesen Blogpost.

Die öffentliche Diskussion suggeriert, dass die Zukunft der deutschen Wirtschaft an den Unternehmenssteuern entschieden werde. Nur durch sinkende Unternehmensteuern könnten deutsche Unternehmen im globalen Kontext wettbewerbsfähig bleiben. Besonders mit Blick auf den „Inflation Reduction Act” (IRA)[2], welcher kürzlich in den USA in Kraft getreten ist, wurde diese Angst nochmal gestärkt. Dieses Argument wird oft damit begründet, dass eine Unternehmensteuersenkung dazu führe, dass die Unternehmen mehr Investitionen tätigen würden und so zukunftsfähiges Wachstum angeregt werde. Außerdem würden so auch Investitionen aus dem Ausland angelockt, während gleichzeitig die Abwanderung deutscher Unternehmen ins Ausland verhindert werde. Diese Argumente wurden innerhalb der letzten 30 Jahre immer wieder hervorgebracht, sind jedoch nicht durch solide Evidenz gedeckt! Außerdem kommt es bei der Wettbewerbsfähigkeit auf eine Vielzahl von Faktoren an. Während es durchaus Sinn ergeben kann, die heimische Wirtschaft durch kluge und gezielte Wirtschaftspolitik zu stärken, sind pauschale Steuersenkungen Unternehmen nicht unbedingt zielführend. Mit Hinblick auf die notwendige soziale und ökologische Transformation braucht es geeignete Maßnahmen, welche nicht unmittelbar eine Lücke im Staatshaushalt erzeugen, ohne uns den gesteckten Zielen näherzubringen.

Wie steht Deutschland im Vergleich da?

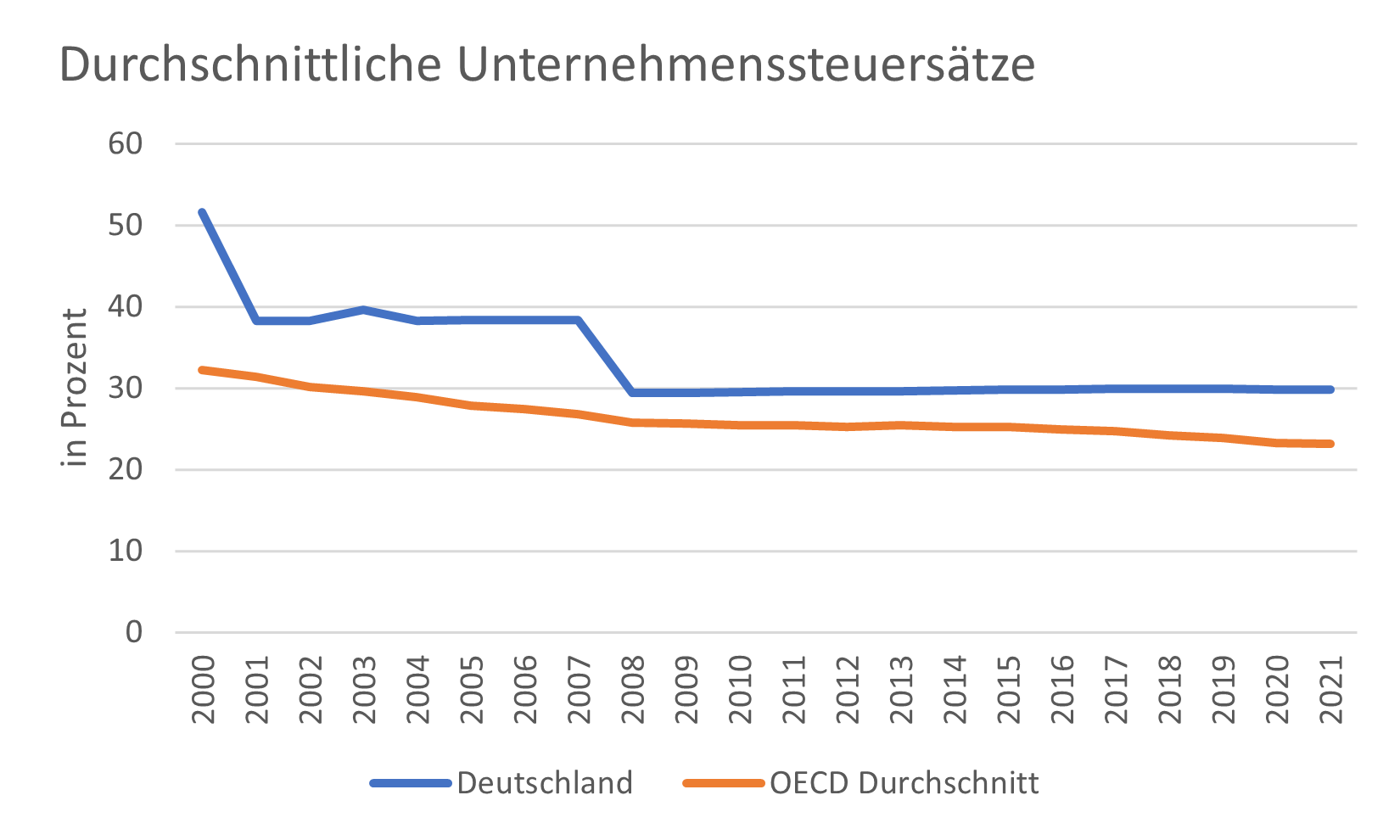

Um die Auswirkungen der Unternehmensteuersätze auf die Wettbewerbsfähigkeit deutscher Unternehmen beurteilen zu können, müssen wir zunächst schauen, wie diese im Vergleich zu anderen Ländern aussehen. Dazu haben wir uns die Unternehmensteuersätze in den OECD-Staaten angeschaut und hier liegt Deutschland tatsächlich über dem Durchschnitt. Mit Abgaben von durchschnittlich 29,8 % [3] gegenüber 23,57 %, wie Grafik 1 verdeutlicht. Auch innerhalb der EU (21,16 %) liegt Deutschland über dem Durchschnitt (Enache, 2022).

Es ist jedoch wichtig zu beachten, dass Unternehmen in der Praxis oft durch Steuervergünstigungen, Ausnahmeregelungen und andere Maßnahmen einen niedrigeren effektiven Steuersatz zahlen, als gesetzlich festgelegt. Die Differenz ist bei international agierenden Unternehmen besonders groß, da diese ihre Gewinne oft einfacher auslagern können (Dobbins and Jacob, 2016).

Außerdem hat Deutschland den Steuerwettbewerb in den letzten Jahrzehnten keineswegs vernachlässigt. Aus Grafik 1 geht hervor, dass Deutschland nicht nur kontinuierlich den Unternehmensteuersatz gesenkt hat, sondern auch, dass dies sogar stärker als im OECD-Durchschnitt geschehen ist.

Die letzte Unternehmensteuersenkung 2008 ist noch gar nicht so lange her, hierbei wurde die Körperschaftsteuer von 25 % auf 15 % gesenkt. Ob die deutliche Annäherung an den OECD-Durchschnitt zu einem merklichen Wirtschaftswachstum beigetragen hat und ob Unternehmensteuern eine Wachstumsbremse darstellen, wie gerne behauptet wird, lässt sich so aber noch nicht feststellen. Deutlich klarer wird jedoch der Trend des meist ruinösen „Race-to-the-bottom“ unter den OECD-Staaten, welcher durchaus Steuergerechtigkeitsfragen aufwirft. Der Schaden durch von multinationalen Konzernen genutzten Steueroasen [4] ist groß. Der jährliche Verlust an Steuereinnahmen von OECD-Staaten durch Steueroasen beträgt 0,66 % ihres BIP oder 301 Milliarden USD (Cobham & Jansky, 2018). Wenn man bedenkt, dass Deutschlands Einnahmen durch die Unternehmensteuern 2021 knapp 103 Milliarden Euro (Destatis, 2023) betrugen, ist der ermittelte Verlust äußerst beachtlich.

Wie viel ist dran an den gängigen Argumenten rund um die Unternehmensteuer?

Nun möchten wir, mit Blick auf die Wirtschaftsforschung, den Fragen auf den Grund gehen, inwiefern Steuersenkungen denn tatsächlich Unternehmensinvestitionen anregen und ob die Erhöhung von Unternehmensteuern somit eine Wachstumsbremse darstellt.

Für den Effekt in Deutschland haben wir uns vor allem Papiere angeschaut, welche als Ausgangspunkt die letzte Körperschaftsteuersenkung von 25 % auf 15 % im Jahr 2008 analysieren. Dobbins & Jacob (2016) betrachten den Effekt auf Investitionen in das Anlagevermögen eines Unternehmens bis zu drei Jahre nach der Steuerreform. Dabei unterscheiden sie zwischen im Inland und international agierenden Firmen aufgrund der unterschiedlichen realen Steuerbelastung. Tatsächlich finden die Autoren einen durchschnittlich positiven Effekt auf die jeweiligen Investitionen, wobei dieser auf im Inland agierenden Firmen größer ist. Sowohl Investitionen in Kapital als auch in Arbeit fallen größer aus und auch der durchschnittliche Effekt auf den Umsatz ist positiv. Natürlich lässt sich kein allgemeingültiger Wachstumseffekt beziffern, da dieser auch von weiteren Aspekten wie Größe und Branche. der jeweiligen Unternehmen abhängt. Die Autoren betonen dabei auch, dass es bei Investitionsentscheidungen von Unternehmen natürlich auf eine Bandbreite von Faktoren, wie Humankapital, Infrastruktur, Nettobelastung, etc., und dem jeweiligen ökonomischen Umfeld ankommt. Aufgrund dieser Einwände ist es eben schwierig, einen eindeutigen Effekt auszumachen und pauschale Aussagen zu dem Thema zu treffen.

Natürlich haben Unternehmensinvestitionen in ihr Anlagevermögen über mehrere Kanäle einen Effekt auf das allgemeine Wirtschaftswachstum. Da dieses jedoch auch durch andere Faktoren beeinflusst wird, schauen wir uns nun an, wie sich Unternehmensteuersenkungen auf das BIP-Wachstum auswirken. Dazu betrachten wir eine Meta-Studie von Gechert & Heimberger (2022). Meta-Studien zeichnen sich dadurch aus, dass sie versuchen, einen durchschnittlichen Effekt zu ermitteln, aufbauend auf bisheriger empirischer Forschung, welche diesen Effekt untersucht hat. In ihrem Ergebnis können Gechert & Heimberger (2022) tatsächlich keinen nennenswerten (durchschnittlichen) Effekt ungleich null von Unternehmensteuersenkungen auf BIP-Wachstum feststellen. Vor allem neuere Forschung findet weniger wachstumsfördernde Effekte durch Steuersenkungen.

Um abschließend auch auf die Verteilungseffekte von Unternehmensteuersenkungen einzugehen, möchten wir die jüngste Steuerreform durch die Trump Regierung in den USA betrachten. Offiziell mit dem Ziel, Investitionen und Produktivität anzuheizen und damit auch einen nennenswerten Anstieg der Löhne auszulösen, wurde 2017 der Unternehmensteuersatz von 35 % auf 21 % gesenkt. Die Folge war zunächst ein massiver Einbruch der Steuereinnahmen in Höhe von 233 Milliarden USD für 2018 und 2019 (Hendricks & Hanlon, 2019). Da die Gewinne der größten Unternehmen sowieso seit einiger Zeit enorm gestiegen sind, gab es schon vorher keine Anzeichen dafür, dass es den Unternehmen an Liquidität mangelte, um Investitionen durchzuführen. Somit hat die Steuerreform keine nennenswerten Veränderungen in den Investitionsentscheidungen ausgelöst. Nun könnte man hoffen, dass die Unternehmen einen größeren Teil der Steuereinsparung in Form von höheren Löhnen an ihre Arbeiter weitergegeben haben. Das zugrunde liegende Argument, welches oft angegeben wird, ist, dass ein großer Teil der Unternehmensteuern (bis zu 70 %) an die Arbeiter weitergegeben würde. Dieses Argument ist jedoch theoretisch und empirisch umstritten (CBPP, 2017). Wie man hätte erwarten können, haben sich diese Versprechungen ebenfalls nicht bewahrheitet. Schätzungen des Tax Policy Center (2017) zeigen, dass die obersten 20 % (nach Einkommensgruppen) von 70 % des Volumens der Unternehmensteuersenkungen profitieren würden. Von diesen 70 % würden zudem 34 % der Vergünstigung an die obersten 1 % gehen. Eine aktuellere Studie von Kennedy et al. (2022) kommt sogar zu dem Ergebnis, dass in Folge der besagten Unternehmensteuersenkung 78 % der darauffolgenden Erträge den wohlhabendsten 10 % der Haushalte zugutekommen.

Der erhoffte Produktivitätsschub und Trickle-Down-Effekt blieb am Ende aus, während die größten Unternehmen die Steuervergünstigung für Aktienrückkäufe, Dividendenausschüttung, die Aufstockung ihrer Bargeldreserven oder eine vermehrte Schuldenreduktion genutzt haben (Kopp et. al., 2019). Diese Form der Unternehmensausgaben begünstigt vor allem Anteilseigner dieser Konzerne, während die Arbeiter:innen oft leer ausgingen. Am Ende blieb es bei leeren Versprechungen gegenüber der Breite der Gesellschaft.

Was tun?

Nachdem wir in diesem Blogpost gezeigt haben, dass eine Unternehmensteuersenkung keine allgemeingültige Maßnahme ist, um die heimische Wirtschaft anzukurbeln, stellt sich natürlich die Frage, ob man den Steuersatz einfach so ruhen lassen sollte oder ob es zielführende Wege gibt, ihn zu justieren.

Zunächst ist es auf internationaler Ebene enorm wichtig, endlich die globale OECD-Steuerreform für multinationale Konzerne zu ratifizieren. Dabei handelt es sich um das bisher vielversprechendste Regelwerk,um dem ruinösen “race-to-the-bottom” entgegenzuwirken und Steuergerechtigkeit durchzusetzen. Konkret soll durch das “Zwei Säulen”-Prinzip ermöglicht werden, dass 1) die betroffenen Konzerne überall dort zum jeweiligen Unternehmensteuersatz besteuert werden, in dem sie auch Gewinne erzielen und 2) ein weltweiter Mindeststeuersatz von 15 % für multinationale Unternehmen eingeführt wird. Laut EU Tax Observatory kann Deutschland mit jährlich mit Mehreinnahmen von 9,9 Milliarden Euro rechnen (EU-weit 71,5 Milliarden Euro). Leider sind diese Pläne seit der Corona-Krise und dem darauffolgenden Krieg in der Ukraine erstmal auf Eis gelegt und es sieht nicht danach aus, als würde diese Steuerreform in naher Zukunft wieder politische Priorität erlangen.

Währenddessen macht die USA mit dem IRA vor, wie über die Unternehmensteuer Industriepolitik betrieben werden kann. Hauptbestandteil des IRA sind Steuergutschriften, auch tax credits genannt. Diese werden im Rahmen des IRA gezielt an Unternehmen vergeben, welche in erneuerbare Energien investieren oder zur Produktion von kritischen Gütern des Sektors, wie Batterien für Elektrofahrzeuge, produzieren. Dazu kommen noch viele weitere Steuergutschrifen, z.B. wenn Unternehmen in diesen Sektoren ausbilden. Die Vergabe dieser tax credits ist dabei an Bedingungen gebunden, welche die soziale Komponente der grünen Transformation nicht außer Acht lassen. Außerdem beinhaltet der IRA eine 15 % Mindeststeuer für Unternehmen, welche im Prinzip der OECD-Mindeststeuer ähnelt, um Steuergerechtigkeit ein Stück voranzubringen (Paravano, 2022).

Die oben genannten Beispiele sind eine gute Erinnerung daran, dass es bei der Debatte um die Unternehmensteuer nicht immer darum gehen sollte, den Steuersatz pauschal für alle Unternehmen zu senken oder zu erhöhen, sondern wie und welchem Maße die Politik an Unternehmensteuersätze schrauben kann, um sinnvoll ihre Ziele zu erreichen ohne dabei Gerechtigkeitsfragen außer Acht zu lassen.

[1] Der Körperschaftsteuersatz von 15 % auf den Unternehmensgewinn gilt bundesweit und einheitlich für alle Kapitalgesellschaften, welche in Deutschland ansässig sind. Der Gewerbesteuer hingegen unterliegen alle Gewerbebetriebe in Deutschland. Der entsprechende Steuersatz wird von den Kommunen individuell festgelegt und hängt von der Steuermesszahl (bundesweit einheitlich 3,5 %) und dem Gewerbesteuerhebesatz (individuell) ab. Der gesamte Steuersatz muss mindestens 7 % betragen (NRW.Global Business, 2023).

[2] Das Ziel des IRA (zusammen mit Chips Act, Science Act und Infrastructure Bill) ist es, durch direkte Investitionen und gezielte Steuererleichterungen für in den USA agierende Unternehmen, die Inflation einzudämmen und die heimische Energieindustrie zu fördern, um bis 2030 die CO2 Emissionen um 40 % zu senken. Dafür wird die US-Regierung, verteilt über die nächsten 10 Jahre, 369 Milliarden USD in die Hand nehmen, erwartet jedoch auch Mehreinnahmen in Höhe von 451 Milliarden USD alleine durch Steuerreformen (z.B. durch eine Mindeststeuer für Unternehmen von 15 %) (Senate Democrats, 2022).

[3] Dieser Wert gilt für einen Referenz-Hebesatz von 400 Prozentpunkten bei der Gewerbesteuer. Die tatsächliche Steuerbelastung kann je nach Kommune abweichen.

[4] Welche sich u.a. auch innerhalb der EU befinden. Siehe Irland, Luxemburg und die Niederlande.

References

Corporate Tax Cuts Mainly Benefit Shareholders and CEOs, Not Workers. Center on Budget and Policy Priorites. https://www.cbpp.org/research/federal-tax/corporate-tax-cuts-mainly-benefit-shareholders-and-ceos-not-workers

Global distribution of revenue loss from corporate tax avoidance: re‐estimation and country results. Journal of International Development, 30(2), 206-232. https://doi.org/10.1002/jid.3348

Statistik über das Steueraufkommen (71211). https://www-genesis.destatis.de/genesis/online?sequenz=statistikTabellen&selectionname=71211#abreadcrumb

Do corporate tax cuts increase investments?. Accounting and Business Research, 46(7), 731-759. https://doi.org/10.1080/00014788.2016.1192985

Corporate Tax Rates around the World, 2022. Tax Foundation. https://taxfoundation.org/data/all/global/corporate-tax-rates-by-country-2022/

Do corporate tax cuts boost economic growth?. European Economic Review, 147, 104157. https://doi.org/10.1016/j.euroecorev.2022.104157

The TCJA 2 Years Later: Corporations, Not Workers, Are the Big Winners. Center for American Progress. https://www.americanprogress.org/article/tcja-2-years-later-corporations-not-workers-big-winners/

The Efficiency-Equity Tradeoff of the Corporate Income Tax: Evidence from the Tax Cuts and Jobs Act. Unpublished manuscript. https://economics.yale.edu/sites/default/files/2023-01/The%20Efficiency-Equity%20Tradeoff%20of%20the%20Corporate%20Income%20Tax.pdf

US investment since the Tax Cuts and Jobs Act of 2017. International Monetary Fund. https://www.imf.org/en/Publications/wp/Issues/2019/05/31/U-S-46942

Unternehmensbesteuerung. https://www.nrwglobalbusiness.com/de/in-nrw-investieren/so-geht-business-in-nrw/unternehmenssteuern/unternehmensbesteuerung

Tax Implications of the New Inflation Reduction Act. Journal of Taxation of Investments, 40(1). https://web.p.ebscohost.com/abstract?direct=true&profile=ehost&scope=site&authtype=crawler&jrnl=07479115&AN=160775245&h=gT8k97xaF41GFcchwy6zDLta87ZDZQtgLJp6dgVo3Vqsz%2bInQ5GfE2ipC21dojDertlETczhPhTF4imdBZaBaA%3d%3d&crl=c&resultNs=AdminWebAuth&resultLocal=ErrCrlNotAuth&crlhashurl=login.aspx%3fdirect%3dtrue%26profile%3dehost%26scope%3dsite%26authtype%3dcrawler%26jrnl%3d07479115%26AN%3d160775245

Summary: The Inflation Reduction Act of 2022. https://www.democrats.senate.gov/imo/media/doc/inflation_reduction_act_one_page_summary.pdf

T17-0265: Effective Marginal Tax Benefit of Charitable Contributions under Current Law and House Bill: HRI, the Tax Cuts and Jobs Act, as Ordered Reported by Committee on Ways and Means; by Expanded Cash Income Percentile, 2018. Washington, DC: Tax Policy Center. https://www.taxpolicycenter.org/model-estimates/charitable-contributions-and-tcja-nov-2017/t17-0265-effective-marginal-tax-benefit